気候変動

2025年度のCDPの回答はこちら

- ※当社は日本語で公式回答を行っており、英語の回答は機械翻訳をしたものです。

カーボンニュートラルに向けた方針

旭化成グループは「世界の人びとの“いのち”と“くらし”への貢献」をグループミッションとして追求しています。その上で気候変動に関しては、自然環境や社会に大きな影響を与える世界の課題としてかねてより認識しており、創業以来培ってきた科学の力で、総力を挙げてこの問題に取り組んでいくことが、当社グループの使命と捉えています。

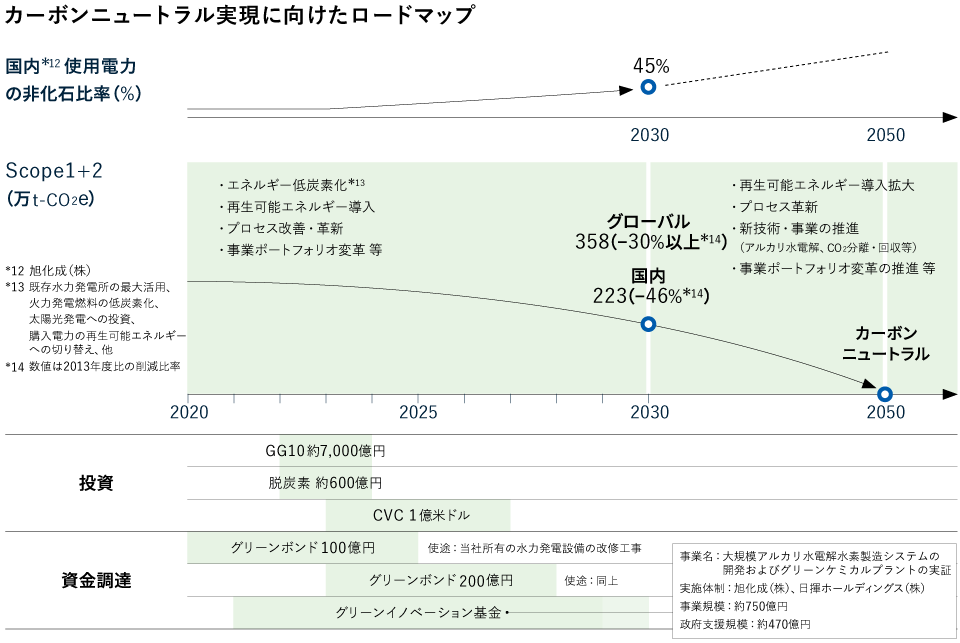

そこで当社グループは、2021年5月、以下の通りカーボンニュートラルに向けた方針を定めました。(2025年4月、2035年目標を追加)

旭化成グループの温室効果ガス(以下、GHG)排出量目標※

- 2050年

- カーボンニュートラル(実質排出ゼロ)を目指す

- 2035年

- GHG排出量の40%以上の削減を目指す(2013年度対比)

- 2030年

- GHG排出量の30%以上の削減を目指す(2013年度対比)

- ※Scope1(自社によるGHGの直接排出)およびScope2(他社から供給された電気・熱・蒸気の使用に伴う間接排出)の絶対量。

取り組み方針

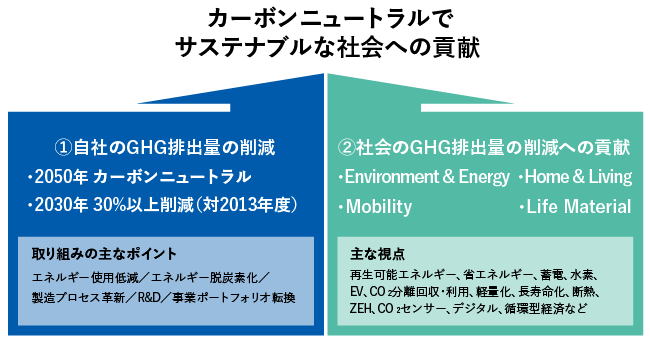

当社グループでは、気候変動対策には、自社事業活動に伴うGHG排出量の削減に加え、多様な技術と事業をもって、社会のGHG排出量の削減に貢献※1することが重要と考えています。マテリアリティにも「脱炭素社会への取り組み」を明記し、2022年4月には「カーボンニュートラル推進プロジェクト」※2を発足し、GX推進担当役員のもと、GHG排出量の削減目標達成に向けてシナリオを検討し具体策を進めています。検討においては、社長・経営企画担当役員他による方向性の確認を定期的に実施しながら内容の深化を進めています。

当社グループは、「Care for Earth」の視点から、①自社のGHG排出量の削減、②事業/技術による社会のGHG排出量の削減への貢献、の両面で気候変動問題にグループを挙げて取り組んでいきます。

- ※1社会のGHG排出量の削減への貢献については、環境貢献製品をご覧ください。

- ※2TCFD枠組みに基づく開示>ガバナンスをご参照ください。

カーボンニュートラルに向けた取り組みのポイント

カーボンニュートラルに向けた取り組みのポイント

自社の温室効果ガス排出量削減の取り組み

GHG排出量削減の具体策と想定する効果

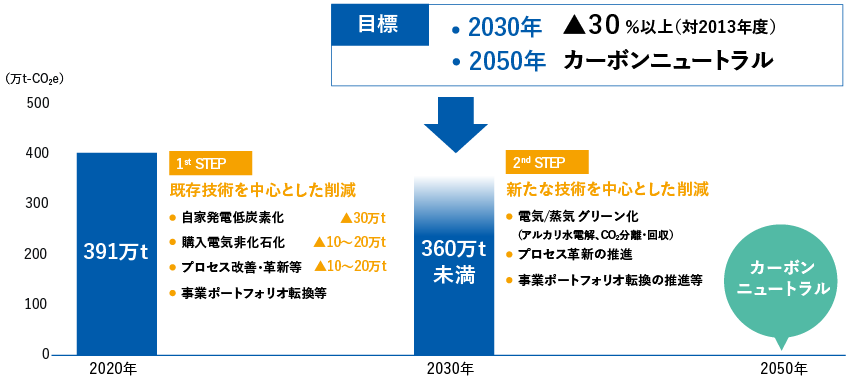

当社グループのGHG排出量目標である「2013年度対比で2030年に30%以上、2035年に40%以上の削減」「2050年カーボンニュートラル」という目標の実現に向けて、以下の内容に取り組んでいきます。

目標の達成に向けて、エネルギー使用量の削減、エネルギーの脱炭素化(水力発電所の更新・活用、再エネ活用など)、製造プロセスの革新、高付加価値/低炭素型事業へのシフト(製品・事業ポートフォリオの転換)など、さまざまな取り組みを進めていきます。

GHG排出量目標(2013年は基準年実績、Scope1&2)

GHG排出量目標(2013年は基準年実績、Scope1&2)

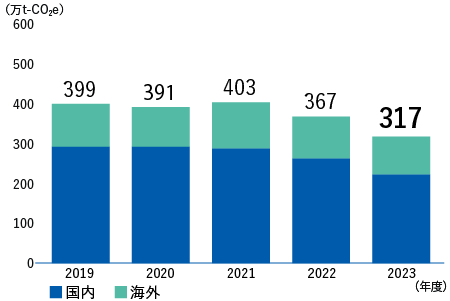

スコープ1、2 GHG排出量(国内・海外)

当社グループの経営支配権が及ぶすべての関係会社の生産拠点を対象とし、グループ外へ外販した電気と蒸気の製造に由来するGHG排出量を包含しています。

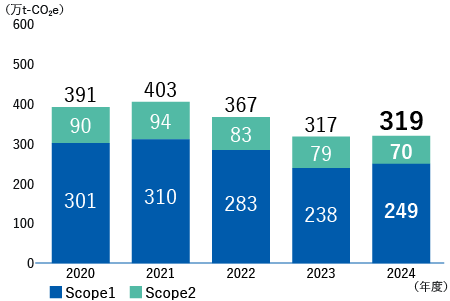

2024年度のGHG排出量は、スコープ1排出量が249万t-CO2e、スコープ2排出量が70万t-CO2e、スコープ1+2合計で、319万t-CO2eとなりました。 基準年度2013年度のGHG排出量511万t-CO2eに対して、約38%削減しました。

- ※2024年度のスコープ1,2GHG排出量のデータは、第三者保証実施前の数値です。

GHG排出量の推移(Scope1+Scope2)※

GHG排出量の推移(Scope1+Scope2)※ GHG排出量の推移(国内+海外)※

GHG排出量の推移(国内+海外)※

- ※カバレッジ74.3%(GHG排出量に含まれる会社の売上高/当社グループの連結売上高×100)

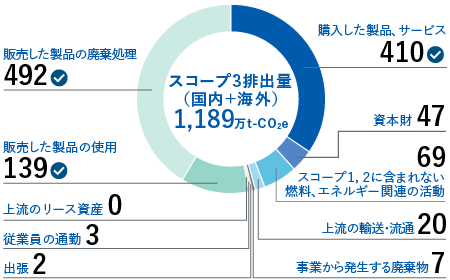

スコープ3排出量

スコープ3排出量

スコープ3排出量

- ※2024年度のスコープ3GHG排出量のデータは、第三者保証実施前の数値です。

- ※スコープ3排出量:企業が、そのサプライチェーンにおいて、間接的に排出する温室効果ガス排出量。なお、スコープ3 カテゴリ1、5、11、12の算定方法は、データ編に記載しています。

- ※温室効果ガス排出量の定量化は、活動量データの測定、および排出係数の決定に関する不確実性ならびに地球温暖化係数の決定に関する科学的不確実性にさらされています。

CO2排出量削減の取り組み

再生可能エネルギーの活用

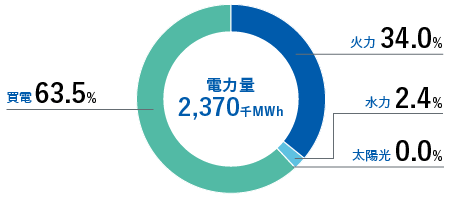

当社グループは、延岡・日向地区が管轄する水力発電所9カ所を所有し、グループ(国内+海外)電力使用量の約3%を賄っています。この水力発電の利用により、買電した場合と比較すると、年間約3万トン※のCO2の排出を抑制しています。

また、バイオマス発電設備も所有しています。

- ※経済産業省、環境省令第3号に基づく換算係数(0.423kgCO2/kWh)を用いました。

電源別電力使用比率(2024年度)※国内・海外

電源別電力使用比率(2024年度)※国内・海外

再生可能エネルギーの購入量および発電量

再生可能エネルギーの購入量および発電量※2は、下表の通りです。

(自家発電の電力を一部外販していることなどから、前段の円グラフの使用電力量と下表の発電量・購入量は整合性が取れていません。)

| 種別 | 単位 | 2024年度※1 |

|---|---|---|

| 水力発電量 | MWh | 70,716 |

| 太陽光発電量 | MWh | 330 |

| バイオマス由来※3発電量 | MWh | 45,183 |

| 非化石証書購入量※4 | MWh | 178,294 |

| バイオマス由来※3蒸気生成量 | GJ | 232,151 |

- ※12024年度の再生可能エネルギーの購入量および発電量のデータは、第三者保証実施前の数値です。

- ※2FIT制度により環境価値がない水力発電量は集計対象外としています。

- ※3バイオマスと石炭の混焼発電で、発電量と蒸気生成量にバイオマス燃料の投入比率を乗じて算定しています。

- ※4当社グループ向けの購入量を含みます。

住宅事業における再エネ電力活用

旭化成ホームズは、気候変動に対する取り組みとして、2019年、事業活動で使用する電力の100%を再生可能エネルギーで調達することを目指す国際的イニシアティブ「 RE100 」に参加しました。

カーボンニュートラルへの貢献とレジリエンスを両立した持続可能な都市のくらしのため、お客様とともに再エネ電力を創出することを目標に、HEBEL HAUSへの太陽光発電設備の設置や、電力供給サービス「ヘーベル電気」による余剰電力の活用を推進してきました。その結果、参加時点での達成目標である2038年を大幅に繰り上げ、2023年度には国内のハウスメーカーとして初の「RE100達成」を実現しました。

物流における省エネルギー対策(国内)

当社グループは、環境にやさしい鉄道貨物輸送を推進しています。

2024年度の当社グループの物流量は、約10億トンキロで、CO2排出量は約7.4万t-CO2eと、2023年度に比べ物流量は約4%の増加、CO2排出量で約2%の増加となりました。当社グループの物流はすべて委託しており、物流会社と協力しながら、物流時のエネルギー使用量の削減、環境負荷の低減にさまざまな視点から取り組んでいます。また、自治体が実施している「エコ運搬制度」等の取り組みにも、荷主として積極的に参加しています。

当社では、輸送規模当たりのCO2排出量が低い鉄道輸送を利用し続けており、「エコレールマーク」の認定を取得しています。

社有車の低公害車化の促進(国内)

当社グループは、営業活動や工場内で使用している車両の低公害車化に取り組み、2024年度は93%の車両を低公害車化しました。

旭化成グリーンボンド

詳細はこちらをご覧ください。

気候変動に関する取り組み(TCFD※1枠組みに基づく開示)

2025年8月更新

気候変動に関する認識

2024年の世界平均気温は産業革命期以来すでに1.55℃上昇しており、今世紀末までの気温上昇を1.5℃以下に抑えるというパリ協定の目標を超過しました。国連環境計画(UNEP※2)は、現在の地球温暖化対策を強化しなければ、今世紀末までに世界の平均気温が2.8℃上昇すると予測しており、気候変動問題への危機感が高まってきています。これまでの気候変動対策に反する動きや軌道修正が一部で見られ、また、AIの普及拡大によるエネルギー消費量の増加が予想されるなど、注視すべき動向はありますが、旭化成グループでは、世界の課題としての気候変動の重大性は変わらず、短期的な揺らぎはあっても中長期的には適応・緩和などの気候変動への対策は進展していくものと捉えています。

当社グループの姿勢

当社グループは創業以来1世紀にわたり、時代とともに変化する社会課題に挑戦し、自らを変革しながら、事業を展開してきました。気候変動が社会システム全体の大転換を迫る中、当社グループはグループミッションである「世界の人びとの“いのち”と“くらし”に貢献する」ため、「持続可能な社会への貢献」と「持続的な企業価値向上」の2つのサステナビリティの好循環を追求し、2050年のカーボンニュートラルな社会と持続的な企業価値向上に向けて挑戦しています。

また、当社グループのGHG排出量(Scope1、2)の削減を着実に進め、さらにはScope3を含むサプライチェーン全体のGHG排出量の削減に取り組んでいます。

- ※1TCFD:Task force on Climate-related Financial Disclosures、気候関連財務情報開示タスクフォース。2017年に金融安定理事会(FSB)が設置。2023年10月に解散し、IFRS(国際会計基準)財団が引き継ぎ、ISSB(国際サステナビリティ基準審議会)基準に統合。

- ※2UNEP:United Nations Environment Programme、国連人間環境会議で採択された「人間環境宣言」および「環境国際行動計画」を実施に移すための機関。

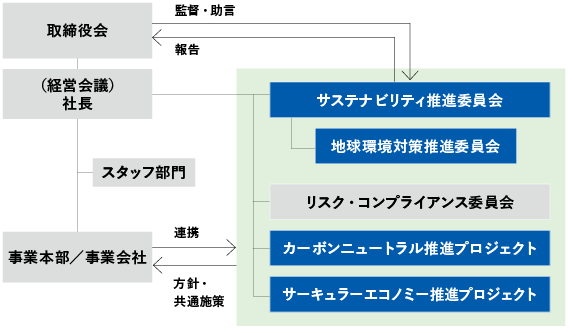

ガバナンス

当社グループでは気候変動に関する取り組みを中心とするグリーントランスフォーメーション(GX)を重要な経営課題と捉え、経営戦略の中核テーマの一つと位置づけて取り組んでいます。

気候変動に関する方針や重要事項は取締役会で、また、関連する具体的事項は経営執行の意思決定機関である経営会議で、審議・決定を行っています(中期経営計画、GHG排出量の削減目標、設備投資計画などの決定と実績の進捗確認など)。2025年度からの中期経営計画の策定においては、GXに関する方向性や目標の見直しなどについて議論を行い取りまとめた上で、経営会議・取締役会に提案し、審議・決定をしています。なお、サステナビリティ推進委員会の委員長である社長をはじめとした取締役はそれぞれ、気候変動戦略を推進する適切なスキルおよびコンピテンシーを有しています。

当社グループでは、取締役会・経営会議でのこれらの決定を事業レベルで推進するため、社長を委員長とする「サステナビリティ推進委員会」を設置し、事業の各執行責任者が気候変動を含むサステナビリティに関する課題の共有と議論を実施しています。委員会の結果は取締役会に報告し、全社での取り組みのあり方などについての議論につなげています。さらにサステナビリティ推進委員会の下部組織である地球環境対策推進委員会ではGX推進担当役員を委員長として、事業、製造統括、生産技術、研究・開発の本部長などが環境全般についての課題の共有、議論を実施しています。カーボンニュートラル推進プロジェクトは、GX推進担当役員のもと、GHG排出量の削減目標達成に向けてシナリオを検討し具体策を進めています。検討においては、社長・経営企画担当役員他による方向性の確認を定期的に実施しながら内容の深化を進めています。また、サーキュラーエコノミー推進プロジェクトは、 GX推進担当役員のもと、サーキュラーエコノミーに関する当社グループの方針や方向性を検討し、各取り組みの進捗管理と推進を行っています。

なお、当社グループGHG排出量の9割超を占めるマテリアル領域では、2025年4月にカーボンニュートラル、カーボンフットプリント担当部署をそれぞれ設置しました。カーボンニュートラルに向けた取り組みを事業部門、コーポレートで連携しながらさらに推進していきます。

【サステナビリティ推進委員会】

- 気候変動を含むESG全般についての共有・議論・方向づけ

- 委員長:社長

委員:技術機能部門担当役員、経営管理機能部門担当役員、3事業領域担当役員 - 2024年度の主な議題:サステナビリティやESGを巡る全般的な動向を議論した上で、各論について認識共有化ならびに議論(サステナビリティ情報開示、カーボンニュートラル、サーキュラーエコノミー、有害化学物質、自然資本/生物多様性、人権 等)

- 原則 1回/年 開催

【地球環境対策推進委員会】

- ESGのうち、環境(E)全般についての共有・議論・方向づけ

- 委員長:GX推進担当役員

委員:事業領域長、製造統括本部長、生産技術本部長、研究・開発本部長 他 - 原則 1回/年 開催

【カーボンニュートラル推進プロジェクト】

- GHG排出量の削減目標達成に向けたシナリオ検討、具体策推進

- プロジェクト統括:GX推進担当役員、プロジェクト長

- 原則 4回/年 開催

【サーキュラーエコノミー推進プロジェクト】

- サーキュラーエコノミーに関する当社グループの方針、方向性の検討、各取り組みの進捗管理・推進

- プロジェクト統括:GX推進担当役員、プロジェクト長

- 原則 4回/年 開催

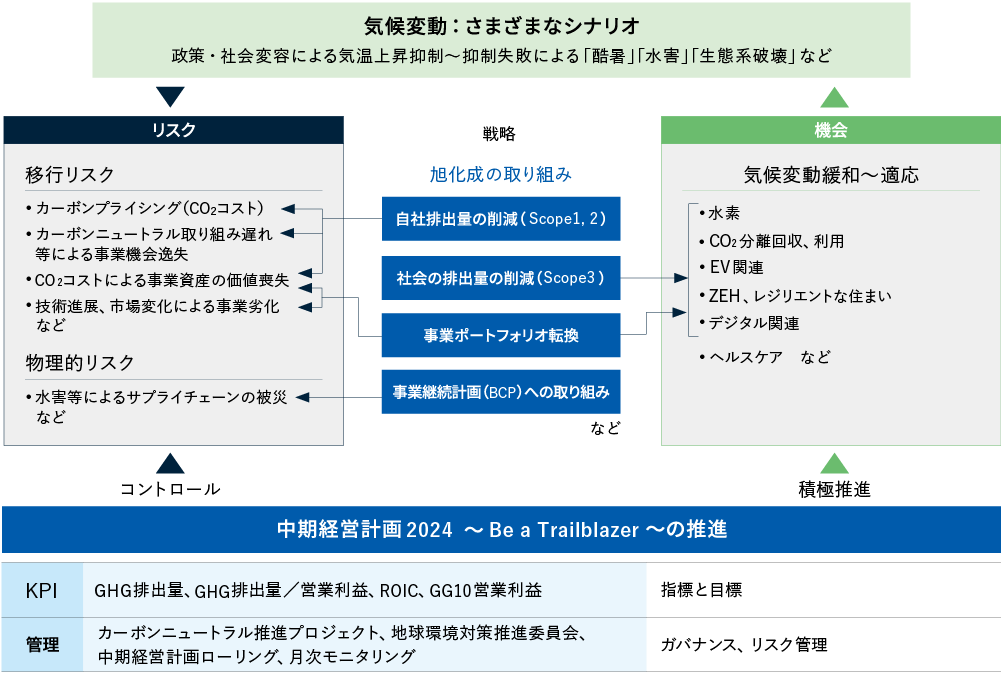

戦略

当社グループは、さまざまな気候変動シナリオに伴う重要な機会とリスクを認識・分析した上で、中期経営計画に基づき、機会を積極的に捉えるとともに、リスクのコントロールを図っています。

分析の前提

温暖化対策の進展によってさまざまなシナリオが考えられる中、以下の2つのシナリオを典型的なものとして分析しました。

- 産業革命以来の気温上昇を「+1.5℃」に抑制していくためにGHG排出を強力に抑制するシナリオ(WEO: Net Zero Emissions by 2050 Scenario(NZE)※3)

・・・規制の強化と社会や市場の大きな変容を移行リスクの中心シナリオとして検討 - 温暖化対策が十分に進まずに、気温上昇が「+4℃」となっていくシナリオ(IPCC SSP3-7.0※4)

・・・異常気象と社会・生態系の変化を物理的リスクの中心シナリオとして検討

それぞれについて、マテリアル、住宅、ヘルスケア各領域における機会とリスクを検討しました。

- [注] 本分析は種々の前提に基づくものであり、前提の変動によっては、実際のリスクと機会の発現が大きく異なることがあり得ます。

- ※3 国際エネルギー機関(IEA:International Energy Agency)作成のWEO(World Energy Outlook)2024に掲載されたシナリオの一つ。2100年の気温上昇を+1.5℃に抑えるために、2050年に世界ネットゼロを達成するためのシナリオ。

- ※4 IPCCの第6次評価報告書に掲載されたシナリオの一つ。SSPはShared Socioeconomic Pathways、共通社会経済経路の略でSSP3-7.0は地域対立的な発展のもと、気候政策を導入せず、2100年に+4℃まで気温が上昇するシナリオ。

機会

当社グループはカーボンニュートラルな社会への転換をはじめとするメガトレンドを見据え、事業ポートフォリオ変革を推進しています。2025年度からの中期経営計画の3年間で、「重点成長」と位置付けるクリティカルケア事業やエレクトロニクス事業、海外住宅事業や「戦略的育成」と位置付けるエナジー&インフラ事業等に約6,700億円の拡大関連投資の意思決定をする計画です。その内、自社のGHG削減関連投資として1,000億円実行する構えとしています。

加えて、気候変動対応を中心とする新技術の取り込みや協業を狙いとして、CVC活動において“Care for Earth投資枠”(2023~2027年度の5年間に1億ドル)を設定し、環境分野のスタートアップ企業への投資を行っています。

当社グループの事業展開の方向性は、気候変動の緩和および適応においてさまざまな製品・サービスを事業機会として提供し得ると認識しています。

-

![【取り組む課題・実現したい姿】生き生きとした健康長寿社会、人生を豊かにする住まい・街、より快適・安全・安心なくらし、デジタル革新による 新しい価値創出、カーボンニュートラル/循環型社会 【主な事業】[ヘルスケア]医薬:主要疾患領域 (自己免疫疾患、重症感染症、 移植領域、 腎臓 疾患)(気候変動シナリオとの関連性:4°C ○感染症拡大)、ライフサイエンス:バイオプロセス(気候変動シナリオとの関連性:4°C ○感染症拡大)、クリティカルケア:着用型自動除細動器、除細動器、AED [住宅]国内住宅:建築請負、リフォーム、不動産、建材(気候変動シナリオとの関連性:4°C ◎強靭性、高断熱性 / 1.5°C ◎省エネ、 高断熱性 (ZEH))、海外住宅:北米住宅、豪州住宅 [マテリアル]エレクトロニクス:電子材料、電子部品(気候変動シナリオとの関連性:1.5°C ◎生活/社会システム 革新の重要要素)、カーインテリア:自動車内装材、人工皮革(気候変動シナリオとの関連性:1.5°C ○ モノマテ・バイオ材 などの新素材)エナジー&インフラ:セパレータ (ハイポア等) 、イオン交換膜、膜・水処理、水素関連(気候変動シナリオとの関連性:4°C ◎省エネ、再エネ、省資源 / 1.5°C ◎省エネ、再エネ、省資源)、コンフォートライフ:繊維、消費財、ケミカル:パフォーマンスケミカル (樹脂関連)、エッセンシャルケミカル(石油化学関連)(気候変動シナリオとの関連性:4°C ○グリーンケミカル / 1.5°C ○グリーンケミカル)](/jp/sustainability/environment/climate_change/images/index-img-12.png) 気候変動シナリオと事業との関連性についての開示案

気候変動シナリオと事業との関連性についての開示案- ※5 ◎:IPCC第6次評価報告書とWEO2024での直接的な言及等、関係性が強いと判断したもの。

○:上記には及ばないが、広く関連があると想定されるもの。

-:事業にとってニュートラルであるもの。

- ※5 ◎:IPCC第6次評価報告書とWEO2024での直接的な言及等、関係性が強いと判断したもの。

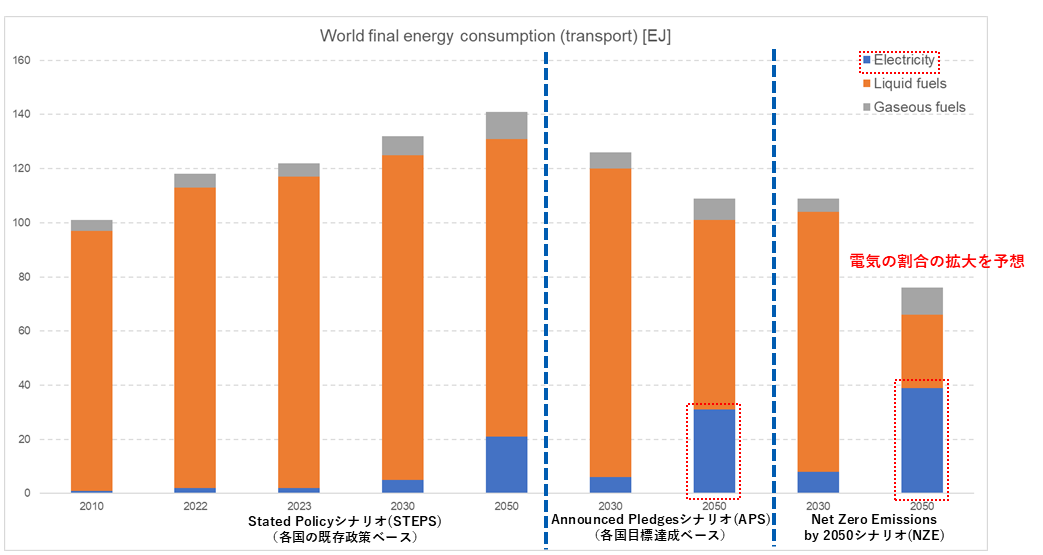

例えば、2050年カーボンニュートラルの達成に向けて、運輸部門では電動化が急速に進み、バッテリー市場ならびに水素市場で大きな拡大が予想されます。これらは当社グループが最も注力している事業分野の一つです。

輸送部門のエネルギー消費量予想(2010-2050)※6

輸送部門のエネルギー消費量予想(2010-2050)※6![世界の電力部門におけるバッテリー蓄電容量(World electricity sector Battery Storage[GW])の将来予測を、3つの気候変動シナリオ(Started Policyシナリオ(STEPS)(各国の既存政策ベース)、Announced Pledgesシナリオ(APS)(各国目標達成ベース)、Net Zero Emissions by 2050シナリオ(NZE))に基づいて示しています。STEPでは2050年に38.6倍(対2023年度)、APSでは2050年に49.3倍(対2023年度)、NZEでは2050年に61.9倍(対2023年度)に達するとされています。](/jp/sustainability/environment/climate_change/images/index-img-21.png) 蓄電池容量予想(2010-2050)※6

蓄電池容量予想(2010-2050)※6![低GHG排出の水素製造市場の見通し[Mt H2 equivalent]を、3つの気候変動シナリオ(Started Policyシナリオ(STEPS)(各国の既存政策ベース)、Announced Pledgesシナリオ(APS)(各国目標達成ベース)、Net Zero Emissions by 2050シナリオ(NZE))に基づいて示しています。2050年までに水電解とCCUS化された化石燃料・バイオエネルギーによる水素生産が増加していく様子が描かれており、特にAPSとNZEで水電解の拡大を予想しています。](/jp/sustainability/environment/climate_change/images/index-img-14.png) 低GHG排出の水素製造市場の見通し(2023-2050)※6

低GHG排出の水素製造市場の見通し(2023-2050)※6

- ※6 IEAのWorld Energy Outlook 2024より当社作成。

| 機会 | |||

| 重要な変化 | 主な機会 | 主な取り組み、製品 | |

| +1.5℃ シナリオ | カーボンニュートラルな社会への移行 |

・政策によるZEH※7、ZEH-M※7普及の促進 ・再生可能エネルギーの需要拡大 ・省エネニーズの高まり ・カーボンニュートラルな製品の需要拡大 |

・ZEH対応「ヘーベルハウス」「ヘーベルメゾン」の拡大による住まい/街のカーボンニュートラル化 ・エネルギーのカーボンニュートラル化(ヘーベル電気) ・省エネルギー化の推進、プロセス革新(食塩電解、ネオマフォーム 等) ・バイオマス原料の活用(バイオエタノール由来基礎化学品※8、バイオマス認証製品) ・CO2を原料とする化学品の製造技術の展開(ポリカーボネート、LIB電解液原料 等) ・環境貢献製品の展開 ・カーボンフットプリント※9の把握によるカーボンニュートラル化推進、製品競争力強化 |

|---|---|---|---|

| 電気自動車(EV)の普及 | ・EV関連需要の拡大 (電池用部材、自動車軽量化素材) |

・次世代モビリティ社会への部材/システムの開発、提供(エンジニアリングプラスチック、電子部品 等) ・自動車メーカー、電池メーカー等との連携強化(LIBセパレータ、カーインテリアファブリック 等) |

|

| 水素社会の到来 | ・再生可能エネルギーを活用した水電解の需要拡大 | ・グリーン水素製造システムの開発と事業化推進(アルカリ水電解システム) | |

| 循環型経済への移行 |

・循環型経済に適合する部材の需要増加 ・循環型経済関連のインフラ整備 |

・マテリアルリサイクル/ケミカルリサイクル技術の開発、社会実装の推進 ・バイオマス原料の活用(バイオエタノール由来基礎化学品※8、バイオマス由来ポリアミド66) ・LONGLIFEな住宅の提供(ヘーベルハウス、ヘーベルメゾン、リフォーム、ストックヘーベルハウス) |

|

| デジタル市場の拡大 | ・カーボンニュートラルに向けた社会や生活、産業におけるデジタルソリューション | ・電流センサー/CO2センサーなどの電子部品や、半導体/基板関連の電子材料事業の推進 | |

| +4℃ シナリオ | 風水害の甚大化 | ・災害に強い住宅ニーズの高まり | ・「ヘーベルハウス」「ヘーベルメゾン」の展開をはじめとする住まいづくり、街づくりでのレジリエンス強化 |

| 気温上昇 | ・断熱性能へのニーズの高まり | ・断熱性能の高い断熱材や住宅の提供(ネオマフォーム、ヘーベルハウス、ヘーベルメゾン、リフォーム) | |

| 熱中症・感染症の拡大 | ・関連医薬品・医療機器の需要拡大 | ・医薬・医療事業、クリティカルケア事業の製品の提供 | |

- ※7 ZEH(Net Zero Energy House)、ZEH-M(ZEH-マンション):高断熱化、省エネ、太陽光発電等の創エネにより、エネルギー消費量が正味(ネット)でゼロ以下となる住宅

- ※8 当社グループサステナビリティ説明会資料(2023年1月)、p.15

- ※9 カーボンフットプリント:製品の原料採掘から生産までのGHG排出量

リスク

シナリオを踏まえて、マテリアル、住宅、ヘルスケア各領域における気候変動リスクをさまざまな観点から分析しました。

「+1.5℃」シナリオでは、主としてカーボンニュートラル化に向けたカーボンプライシングなどの政策による規制が強まるとともに、カーボンニュートラルに適した素材への需要シフトをリスクとして想定しています。さらに、循環型経済への移行加速やカーボンニュートラルな社会に向けた革新技術の登場による、市場構造変化もリスクとして想定しています。

「+4℃」シナリオでは、主として酷暑・大雨・洪水などの物理的リスクを想定しています。特に、国内外の主要拠点における、風水害の甚大化による製造拠点の被災とその損害額をリスクとして認識しています。

これらのリスクは濃淡がありながらも、今後の気候変動の中でいずれも発現しうるものと当社グループでは捉えており、リスク低減の取り組みを進めていきます。

| リスク | |||

| 重要な変化 | 主なリスク | 主な取り組み | |

| +1.5℃ シナリオ | カーボンニュートラルな社会への移行 | ・規制強化によるコストアップ

(製造、原材料)

・素材ニーズの変化 (カーボンニュートラル要求、必要スペック)

|

カーボンニュートラルに向けた行動の推進 ・再生可能エネルギー等の活用拡大 ・エネルギー使用の高効率化、革新的な工業プロセスの開発・実用化 ・バイオマス原料の活用 ・カーボンフットプリントの把握による製品のカーボンニュートラル化の加速 ・経営資源配分の見直し (事業ポートフォリオ転換も含む) |

|---|---|---|---|

| 市場構造の変化 | ・循環型経済への移行による既存市場の縮小

・代替技術の進展による既存市場の縮小

|

・マテリアルリサイクル/ケミカルリサイクル技術の開発、社会実装推進 ・バイオマス原料の活用 ・経営資源配分の見直し (事業ポートフォリオ転換も含む) |

|

| +4℃ シナリオ | 風水害の甚大化 | “物的”生産リスク ・工場被災による生産停止 ・サプライヤー被災による原材料供給網の寸断

|

・BCPの継続的見直し、事前対応強化 (在庫水準見直し、複数購買・拠点化の検討等) |

| 気温の上昇 | “人的”生産リスク ・建設現場での労働環境悪化、生産性悪化

|

・建設現場での熱中症対策の推進 ・住宅建設の工業化推進、IT技術活用 |

|

- ※10 当社グループ2024年度GHG排出量(Scope1、2; 速報値):319万t-CO2e。カーボンコストを、WEO2024のNZEシナリオにおける2030年のCO2価格水準等を参考として、15,000円/t-CO2と置いた場合。

リスク管理

当社グループは気候変動に関する機会とリスクについて重点的な管理を行っています。

GHG排出量モニタリング

Scope1,2およびScope3(主要なカテゴリー)について、第三者保証を伴うGHG排出量実績を毎年把握するとともに、目標への進捗状況と併せ、カーボンニュートラル推進プロジェクトで共有し、今後の取り組みを議論・確認しています。

また、中期経営計画の策定や毎年の見直しの中でも、GHG排出量削減への取り組みなどを確認し、事業戦略や施策につなげています。

インターナルカーボンプライシング(ICP)

設備投資においては、ICPを考慮して採算性を評価し、投資判断に活用しています。なお、 ICPの価格は、国際エネルギー機関(IEA)が予測する炭素価格や市場価格、当社グループでのカーボンニュートラルに関するコスト見通しなどを考慮し、設定しています。

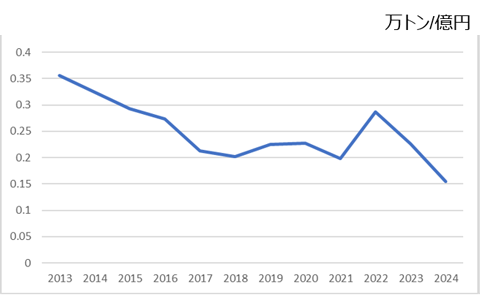

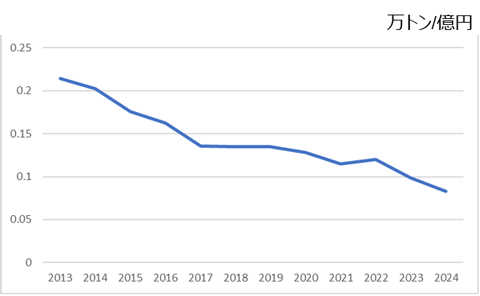

指標と目標

当社グループは以下の指標を、気候変動の機会・リスクに関係するものとして位置づけています。

| 目標と実績 | 指標の意味 | |

|---|---|---|

| GHG排出量※14 |

| Scope1, 2の削減状況を示す |

| GHG排出量※14 / 営業利益 |

| 低下は炭素税リスクの低減を示す |

| ROIC(投下資本利益率) |

| 向上は変化対応力ある高収益事業体への進化を示す |

<その他関連事項>

| インターナルカーボンプライシング | 15,000円/t-CO2 で投資判断、表彰制度等に活用 |

|---|---|

| 役員報酬での気候変動課題の反映 | 取締役報酬の30%を占める金銭業績連動報酬は、財務目標の達成度とサステナビリティの推進(GHG排出量削減等)を含む非財務目標の達成度の両面を組み合わせて構成 |

- ※14GHG排出量はScope1,2が対象。 7種類のGHG(二酸化炭素(CO2)、メタン(CH4)、一酸化二窒素(N2O)、ハイドロフルオロカーボン類(HFCs)、パーフルオロカーボン類(PFCs)、六ふっ化硫黄(SF6)、三ふっ化窒素(NF3))を対象としている。

また、バリューチェーン全体の観点から社会のGHG排出量の削減等に貢献する製品・サービス(環境貢献製品)のGHG削減貢献量を2020年度比で2030年2倍以上、2035年2.5倍以上にするという目標を掲げています。

GHG排出量 / 営業利益(2013-2024)

GHG排出量 / 営業利益(2013-2024) GHG排出量 / (営業利益+減価償却費+のれん償却) (2013-2024)

GHG排出量 / (営業利益+減価償却費+のれん償却) (2013-2024)